実店舗を経営している方では、クレジットカードに非対応で未だに現金のみの取り扱いの事業も少なくありません。その背景には日本の実店舗では現金決済が中心だったからです。しかし、日本人のクレジットカード保持率は2024年で87%と高い所持率で、インターネットが浸透した現在では依然として高い使用率となっています。(※ブログ末で最新のデータを紹介!)

個人事業者にとって、クレジットカード決済導入の最大の障壁は「手数料4%~7%」という高い手数料でしたが、スマホ決済を導入すれば3%程度に手数料を抑えることが可能です。そして現在ではスマホ決済が主流となり、クレジットカード決済において、決済代行会社を使うメリットはほとんどありません。

また、スマホ決済大手のAirペイ(エアペイ)は決済手数料2.48%※で月額費用が0円であり、月6回の売上の入金に加えて、Suicaなどの電子マネーにも対応しており、しかもPayPayなどのQRコード決済も利用することができるため個人事業者でも幅広い決済方法に対応できるスマホ決済端末です。

※決済手数料には各社条件やキャンペーンを設けており、必ず公式サイトをご覧ください。

クレジットカード決済導入について悩んでいる方は、その導入手続きや、手数料、支払いサイクルについてお悩みだと思いますので、本日は決済代行会社で15年働いた筆者が、クレジットカード決済について詳しく解説いたします。

クレジットカード決済手数料が一番安い方式は「スマホ決済」

まずクレジットカード決済を導入する方法は下記①~③の3つです。

◆3つの方法とは?

方法① スマホ決済 <==カード決済手数料が最も安い方式

方法② 決済代行会社と契約

方法③ アクワイアラー(カード会社)と直接契約

しかし、②と③の方法は実店舗を持つ小規模事業者にとっては現実的ではないため、上記の①絞られます。つまり、クレジットカード決済の手数料が一番安い方式は①のスマホ決済です。

方法①スマホ決済ならクレジットカード手数料「3%程度」で最も安い!

もし、規模の小さい小売店や飲食店が、初めて導入するなら①スマホ決済がおススメです。なぜなら手数料が圧倒的に安く3%程度で、しかも初期費用がかからないケースがほとんどだからです。

スマホ決済を日本で展開している主なサービスは下記の7社です。

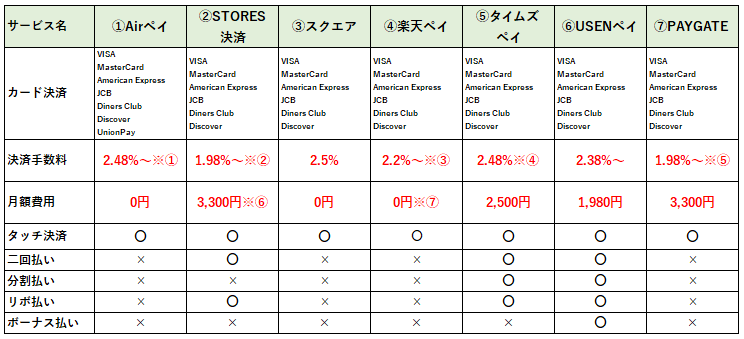

◆スマホ決済 大手7社の比較表(クレジットカード決済手数料や支払方法)

2025年11月15日に表を更新

※①ディスカウントプログラム適用時 ※②中小支援プラン適用時 ※③スタンダードプラン適用時 ※④中小企業支援プラン適用時 ※⑤中小事業者向け基本プラン適用時 ※⑥中小支援プラン適用時 ※⑦月額0円キャンペーン適用時

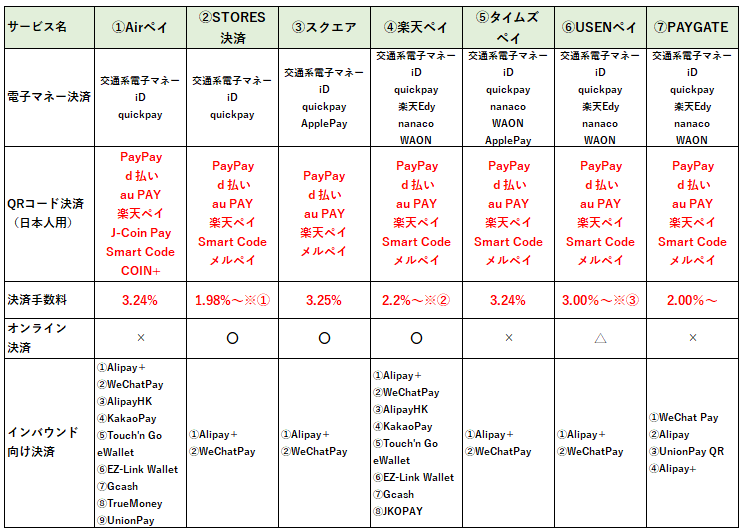

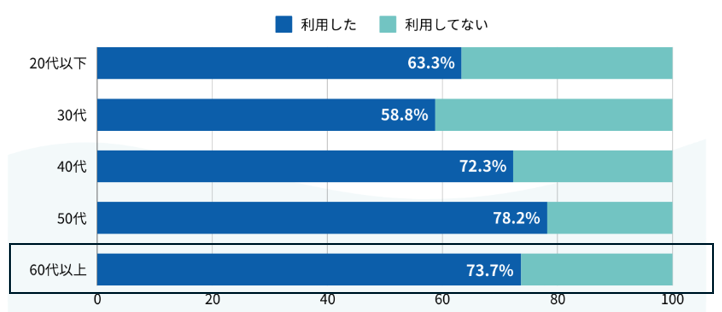

◆スマホ決済 大手7社の比較表(電子マネーやQRコード決済の比較表)

※①中小支援プラン適用時の交通系電子マネーは1.98%、以外は3.24% ※②楽天ペイは2.2%、以外は3.24% ※③Alipay/WeChatpayは3.0%、以外は3.24%

◆スマホ決済 大手7社の比較表(入金サイクルや端末費用など)

※①キャッシュレス導入キャンペーン適用時 ※②翌日入金申込サービス適用時 クレジットカード、交通系電子マネーのみiD/nanaco/WAON/QUICPay/楽天Edyは月1回 ※③中小支援プラン適用時 ※④ターミナル導入0円キャンペーン適用時

スマホ決済7社の中で最も多種の決済方法に対応しているのは「Airペイ」振込手数料も無料!

スマホ決済7社の中で最も多種の決済方法に対応しているのはAirペイ(エアペイ)であり、インバウンド向け決済への対応も充実しています。近年増加し続けるインバウンド需要を確実に取り込むにはAirペイが最も適しています。しかも振込手数料も0円で、事業者に優しいサービスです。さらに入金タイミングもメガバンクなら月6回(それ以外は月3回)で、早めにキャッシュを受け取ることができます。

さらに端末0円キャンペーンも随時行っているので、最新のキャンペーンに関しては下記の公式ページで確認してみてください。

スマホ決済のメリットとデメリット

※写真はAirペイ端末

スマホ決済といっても、お客さんのスマホを使うのではなく、お店のスマートフォンやタブレット端末に専用カードリーダーを接続してクレジットカード決済を行う方法です。

◆スマホ決済のメリット

✔手数料が3%程度と安い

✔初期費用や端末代がかからない

✔すぐに導入可能

✔持ち運び可能

✔お客さんの手に触れなくて済む

✔Suicaなどの電子マネー決済も使用可能

◆スマホ決済のデメリット

✔Wifiの電波が悪いとエラーになることもある

✔レシートを印刷する場合は専用プリンターが必要

✔対応しているカード会社によって手数料が高い場合がある

特に決済端末を持ち運べるということは、今後飲食店などのクレジットカード決済において、必須とおなります。例えば、居酒屋でクレジットカードで決済する際は「PIN番号(4桁の)」をスキップして、署名(サイン)でお客さんに決済させる可能でした。これを「PINバイパス」と呼びます。

しかし、このPINバイパスは、2025年3月で禁止になりました。そのため居酒屋などで、クレジットカードを店員に渡して決済する方式が不可能になるため、居酒屋は決済端末をお客さんの席まで持っていくか、あるいはお客さんをレジまで移動させるしかないのです。

お客さんをレジに移動させると、レジ業務が混雑したり、楽しく飲んでいる顧客の満足度が下がる可能性があるため、やはり持ち歩きできるスマホ決済を導入するべきなのです。

それでは、スマホ決済の決済手数料以外の点や、上記以外のメリットについて、各社の強みを交えて解説します。

翌日入金なら「スクエア」が利便性が高い!そしてスクエアの端末はAppleみたいで「カッコいい端末」のデザイン!

※写真はスクエアの最新の端末を筆者がスクエア社で取材で撮影したもの

もし、とにかくカード売上の早い入金を求める事業者の方でしたら「スクエア」が良いでしょう。

スクエアは「三井住友銀行」と「みずほ銀行」の口座をもっている方なら「翌日入金」が可能で、じかも自動入金なので手間がかかりません。

スクエアはさらに振込手数料が無料なのも大きいところでしょう。なぜなら決済手数料がいくら安くとも、一回の振込手数料が200円程度かかってしまうと、8万円以内の売上規模だと実はスクエアより高くついてしまうケース出てくるからです。

そして端末のデザインは、スマホ決済会社7社の中で最もスタイリッシュな端末がスクエアのメリットです。楽天ペイも翌日入金対応していますが、楽天銀行しか翌日入金に対応していないのがデメリットとなります。

カード端末についてはスクエアの公式ページをご覧ください。

なお、最近「STORES決済」でも手動操作により翌々日入金が可能になりました。スクエアと違い、全ての国内銀行口座に対応するので、スマホ決済に合わせて銀行口座をわざわざ作らなくても良いので、STORES決済の利便性がかなり高くりますが、自動入金の場合は月末締めの翌月20日入金での月1回の入金タイミングとなります。。

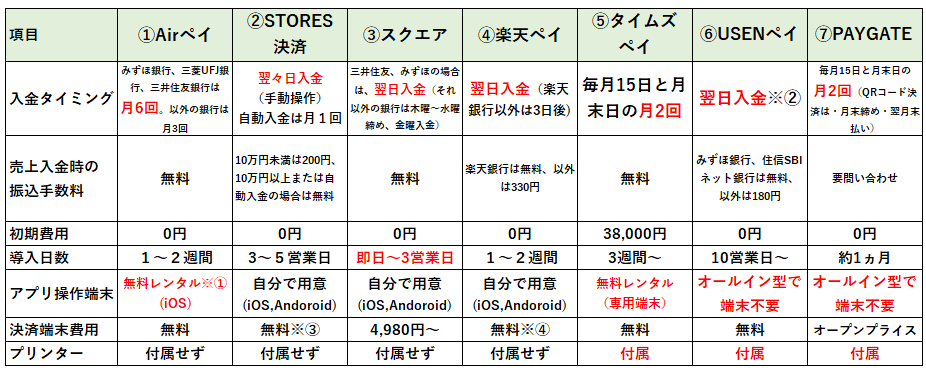

高齢者にも“実は”利用が進んでいる「Suica」によるキャッシュレス化

日本でキャッシュレス化が進まない理由の一つに、お年寄りの現金主義があると言われていました。しかし、直近で60代以上への「直近1カ月以内にキャッシュレス決済を利用しましたか?」というアンケートでは下記のように60代以上の73.7%が「利用した」と回答しており、他の年代とあまり変わらない数値となっています。

◆シニア層のキャッシュレス決済利用の調査

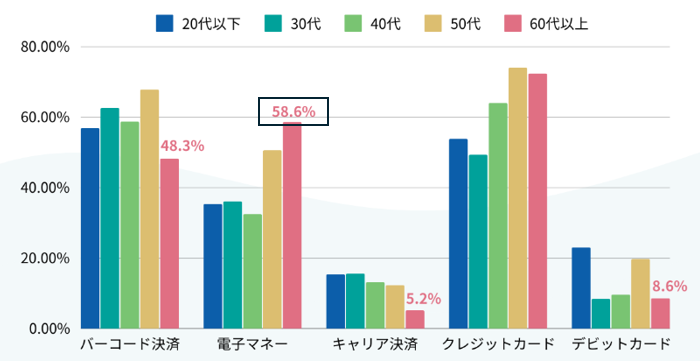

また、利用したことのあるキャッシュレス決済の種類についてのアンケートでは、下記のようにSuicaなどの「電子マネー」を利用したことがあると回答した数値において60代以上が58.6%と最も高い結果でした。

◆利用したことのあるキャッシュレス決済の種類についての調査

これらにより、直近ではシニアのキャッシュレス化は着実に進んでおり、中でもSuicaなどの電子マネーの利用が進んでいます。

そして、Suica決済の導入を考えるなら「STORES決済」にすべきです。なぜなら、STORES決済はSuica決済などの電子マネー決済の手数料が1.98%と一番安いからです。下記をご覧ください。

◆電子マネー決済(Suica等)の決済手数料比較

| Airペイ | STORES決済 | スクエア | 楽天ペイ | タイムズペイ | PAYGATE | |

| 決済手数料 | 3.24% | 1.98% | 3.25% | 2.95% | 3.24% | 3.24% |

このように、STORES決済がAirペイよりも1%以上決済手数料が安いのです。このためJRなどの駅の近くで、Suica利用率が高い店舗では、STORES決済が最も有力な選択です。下記の公式ホームページでは、STORES決済のキャンペーンなども紹介しているので、事前に公式ホームページもチェックしましょう。

エステサロンや語学教室、塾などの継続的役務が発生する場合は「スクエア」しか対応していない!

「継続的役務」と呼ばれる、継続的に月謝のような決済がある下記のような事業者は「スクエア」しか対応しておりません。

エステサロン

語学教室

塾

結婚紹介サービス

なぜなら、決済事業者が、このような事業に対しての「審査」や「日々の利用状況」などの確認に結構時間がかかり、これを許容していないスマホ決済事業者が多いのです。しかし、スクエアには、これらの審査や日々の運用を行うコンプライアンスが強いために、一定の条件はありますがクレジットカード決済が導入可能です。

月謝のような定期的な決済が発生する場合は、スクエアを導入しましょう。

プリンターもタブレット(スマホ)も不要なオールイン型なら「PAYGETE」がおすすめ!

プリンターやタブレットが不要で、オールイン型の端末ならPAYGATEがおすすめです。決済手数料も1.98%と安く、月額費用が3,300円とかかりますが、クレジットカード決済総額が高い場合は、最も手数料が安くなる端末です。

ITが苦手であったり、レジ周りに複数の端末を設置したくない場合はPAYGATEがおススメの端末です。下記ホームページでは、キャンペーン等の最新情報が掲載されているので、あわせてご覧ください。

アルバイトや社員が多い事業者は「STORES決済」が良い!その理由はインターフェースが一番わかりやすいから!初めてでも使いやすい!

筆者は大手の決済端末全てを(おてがるPayを除く)触って、画面を比べたことがあります。どの端末も使いやすいのですが、特に「STORES決済」の端末が一番わかりやすいインターフェースでした。

◆STORES決済の決済画面は選択式でカンタン

その理由は上記の画面のように、お客さんの決済方式に合わせて、決済方法を選択できる画面になっており、日本人向けに画面が設計されているためです。もちろん他の6社も使いにくいわけではありませんが、特にSTORES決済のインターフェースが良い印象です。

ですから、社員が多かったりアルバイトの入れ替わりが多い場合、クレジットカード決済の方法がなるべくシンプルで誰でもカンタンな機種を選びたい場合は、STORES決済がおススメです。詳しくは下記の公式サイトで画面インターフェースを見てください。

すぐに「オンラインカード決済」を導入したい方にもスマホ決済の「STORES決済」と「スクエア」ならカード決済が可能!店舗とオンラインの両方をカバー!

店舗用決済だけだと思われるスマホ決済ですが、「STOERS決済」と「スクエア」ならオンラインでクレジットカード決済も可能で、お客さんはスマホやPCで、クレジットカードを使って決済することができるのです。

STORES決済では「カード決済用のWEBページ」を個人事業者でもタブレットやスマホでカンタンに作ることができ、しかも以下のようなたった3つのステップで、オンライン決済を行うことができるのです。

◆STORES決済でのオンラインカード決済のやり方

上記はSTORES決済ホームページより画像引用

①STORES決済の管理画面(STOERS請求書決済)で、カード決済ページ(URL)を作成

②上記のURLをお客さんにメールで送信

③お客さんは、そのメールのURLをクリックしてカード決済番号を入力し、決済完了

STORES決済での、オンライン決済の詳細については下記のSTORES決済公式ホームページの「STOERS請求書決済」にてご確認ください。

この方式は、例えば飲食店でも常連さんとメールアドレスやLINEで繋がっている場合には利用しやすいので、是非試してみて欲しい方式です。

「複数の店舗を持つ事業者」や「多店舗展開」を考える事業者がカード決済を一括導入するなら「STORES決済」が絶対に良い!

多店舗を経営する事業者や、フランチャイズ店舗を持つ事業者なら「STORES決済」が一番の選択肢になります。その理由がSTORES決済には「複数店舗管理機能」があるからです。下記をご覧ください。

◆STORES決済の複数店舗管理機能「ビジネスコネクト」

・複数店舗の売上・入金情報の一括取得

・多店舗・フランチャイズ店舗管理

・一括入金

これらの機能の一部は「スクエア」にもありますが、同一業種業態のみに対応しており、STORES決済であれば、多業種業態に対応しています。詳しくは下記のSTORES決済公式サイトの「ビジネスコネクト」をご覧ください。

また、独自のPOSを導入している事業者であれば、カスタマイズしてPOS連携など考えていると思いますが、STORES決済では業務支援を行っており、大型店舗であれば相談してみるのが良いでしょう。

そして、Airペイ、スクエア、楽天ペイ、STORES決済に比べて、露出が少ないですが、最近ではタイムズペイも非常に特長のあるカード決済サービスです。

ITが苦手な事業者にはタブレット・プリンターがセットで付くカード決済端末の「タイムズペイ」がカンタン!

駐車場やカーシェア事業で有名な「Times」が決済サービスを行っており、それがタイムズペイです。タイムズペイの最大の特徴は下記の3点です。

(1)決済端末、タブレット、プリンターをセットで提供

(2)サポートが明らかに他サービスより厚い

(3)カード決済手数料は2.48%で、電子マネー決済対応

タイムズペイは、2~3万円するプリンターもセットでついてきますので、クレジットカード決済をすぐにしたい事業者は、タイムズペイに申し込む以外に用意するものはありません。しかもタイムズペイから送られてくるタブレットはある程度セットアップされているので、自分でプリンターを買ったり、プリンターを設定するためにやり方を調べる手間が減ります。

しかも、タブレットにはauのSIMがすでに刺さっているので、店舗にWi-Fiすら不要で、決済にかかる通信費もタイムズペイが費用負担してくれます。デメリットは、タイムズペイでは、この付属の専用タブレット以外の端末(iPhone、Android、iPad)をタイムズペイの決済で使うことができませんし、この専用タブレットは決済以外のことで利用することができないことです。

ただし、タイムズペイは月額2,500円の費用がかかります。ただ「タブレット」と「プリンター」がセットになっていることを考えると他のスマホ決済も同じくらい金額がかかるので、実は損はないのです。

詳しくは下記のタイムズペイの公式サイトをご覧ください。

カード決済導入を急ぐ方は「STORES決済」か「スクエア」が良い!STORES決済は審査が通りやすい、スクエアの端末はヨドバシカメラ等で買える!

まず、カード決済の審査が通りにくいというのはどのような状況を指すのでしょうか?審査が通りにくい、代表的なケースは下記のようなケースです。

◆カード決済の審査が通りにくいケース

・事業者の存在が怪しい(存在を証明できない)

・販売している商品が不明瞭

・事業がなされているか不明瞭

・反社会組織

ホームページや事業資料、開業届(個人事業主の場合)、登記簿謄本(法人事業者の場合)をもとにして審査が行われます。

カード決済の導入を急ぐ場合は「STORES決済」か「スクエア」が良いでしょう。なぜなら、両社ともに急げば1週間程度で導入が可能だからです。

一番早いのはスクエアです。なぜなら「スクエアの審査は導入後」がメインであり、申込に不手際などなければ、アカウントを作成でき、端末が送られてくるのでカード決済を行うことができる可能性が高いからです。

ただし、スクエアの場合は導入後に「ユーザーがふさわしくない」と思われればカード決済ができなくなるリスクがあります。ご自身の事業が明確であればスクエアで問題ないはずです。まずは、下記のスクエアの公式ホームページからアカウントを作ってみましょう。

ヨドバシカメラやビックカメラに端末が売っており、アカウントがすでにあれば、即日でカード決済を行うことが可能だからです。

レジが混んでいる状況を改善したいなら決済スピードが速い「スクエア」がベスト!

お昼に会計が集中して、少ない人員でも会計をスムーズにして負担を軽減したいと考えている方は、カード決済端末を「スクエア」にしてみるべきです。なぜなら、最も決済スピードの速い端末だからです。

というのも、大手各社と比べても「スクエア」だけが唯一「自社開発」の端末で、端末開発において決済時間を計るなど、細かいテストを繰り返している端末だからです。

もし、カード決済端末が、「レジの混雑を避けたい」という目的であればスクエアが最も良い選択と言えます。随時キャンペーンも行っているので、最新の情報は下記のスクエアの公式サイトで確認してみてください。

3%のカード決済手数料を負担に感じる事業者はこの点を忘れてはいけない!

以上、クレジットカード決済手数料が、中小以下の事業者にとって最も安い手数料であることを紹介してきましたが、「1商品売れるたびに3.24%は負担が大きい!」と考えている事業者も多いと思います。たしかに利益率が低い商売では、3%程度の手数料でも利益を圧迫することは否めません。

ですから、カード決済を導入して、手数料分を「商品(サービス)多く売って、元を取る!」考えるべきです。なぜなら、あなたのお店がクレジットカード決済を導入しなくても、競合店が導入すると、どうしても顧客は利便性の高い方に流れてしまいます。ならば、積極的に導入を考えてみるべきだと筆者は考えます。

そして、カード決済を導入した業者は、店頭や看板に「クレジットカード使えます!」というシールやPOPを必ず貼ってください。クレジットカード決済は、導入して終わりではないからです。

そのシールやPOPは、Airペイ、スクエア、STORES決済、楽天ペイ、タイムズペイの各社が用意しておりますし、各社のホームページからもダウンロードできるようになっております。

クレジットカード導入とは、顧客の利便性を高めて、売上を高めるためのものであることも忘れてはいけません。現にクレジットカード導入を行い、カード決済できることを積極的にアピールすることで売上を伸ばしている店は数多くあるからです。

方法②決済代行会社と契約する

個人事業者や店舗がクレジットカード決済を導入する際に、実店舗の決済方法として、かつては一部の業種で用いられていた方法が決済代行会社と契約する方法です。ネット決済では最も主流なクレジットカード決済導入方法が決済代行会社と契約する方法です。

しかし、実店舗の決済方法では2010年頃からスマホ決済が誕生し、その手数料の安さと手軽さから店舗が決済代行会社からクレジットカード決済を導入する会社は少なくなってきております。

決済代行会社の意義とは?

カード会社で有名なのは「VISA」や「JCB」ですが、カード会社は他にもたくさんあります。

◆主なクレジットカード

・VISA

・MasterCard(マスターカード)

・JCB

・American Express(アメックス)

・Diners Club(ダイナースクラブ)

本来ならこれら一社一社と、クレジットカード決済を導入する契約を個別にしなくてはなりませんが、それは現実的ではありません。

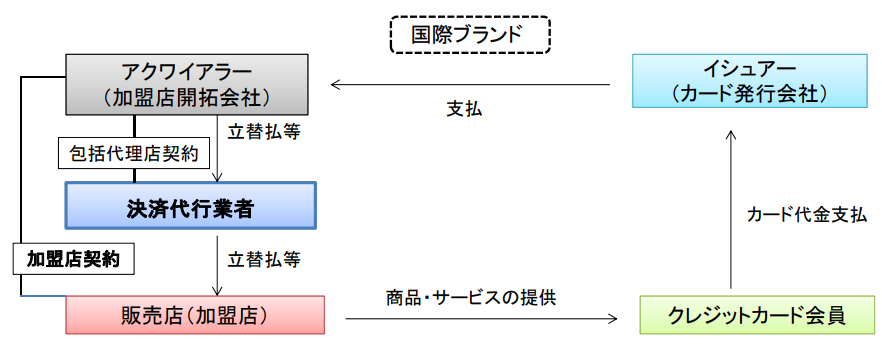

そこで決済代行会社が仲介に入る方法です。専門的な言い方をするとアクワイアラー(カード会社の代わりに加盟店を増やす業務を行う会社)と「包括代理店契約」を結んだ決済代行会社が販売店(事業者のあなた)に「クレジットカード決済」を含めた幅広い決済方法を提供するやり方で、決済の導入方法としては最も普及している方式です。

上記の図の引用元:内閣府 決済代行問題

決済代行会社によって、手数料が変わります。また大企業であれば手数料のディスカウントをすることも可能ですが、小規模の個人事業者がクレジットカード決済をこの手法で導入すると安くはありません。

小規模の個人事業者のクレジットカード手数料相場:4%~7%くらい

4%から7%も取られると、事業やビジネスモデルによりますが個人事業者の場合は利益の大部分を手数料として持っていかれてしまいます。ちなみにクレジットカードを使うユーザーに手数料負担を求めるて、料金を上げるのは契約違反であり、手数料は加盟店が負担する規則になっています。

(キャバクラなどではよくクレジットカードを使うと料金を上乗せすることが横行してますが、それは契約違反で、カード会社にバレるとクレジットカード加盟店から除外されることになります。)

すでに決済代行会社経由でクレジットカード決済を導入している方が取り扱い手数料を下げるには、先に紹介した「方法①スマホ決済」を導入すると良いでしょう。スマホ決済の場合手数料は3.24%程度です。

では、決済代行会社を使うメリットはあるのでしょうか?

手数料の高い決済代行会社でクレジットカード決済を行うメリットとは?

メリット:業種特化型(エステ・飲食等)の決済代行会社の場合は手続や審査が楽

水商売などの業界では、スマホ決済の審査が通りにくい場合があります。しかし、決済代行会社には、そういう業界に特化した決済代行会社が存在するため、その場合は手数料は高めですが、審査が通りやすいというメリットがあります。

しかしそうではないのなら、実店舗のクレジットカード決済では決済代行会社に依頼するよりも、電子マネー決済や、QRコード決済など多様な決済方法がありますので、それらが使えるスマホ決済の方がメリット大きいです。実店舗を運営する個人事業主や小規模事業者は、やはり現実的にはスマホ決済になるでしょう。

参考までに、決済代行会社を使った場合のクレジットカード決済手数料の目安を下記に書いておきます。

◆決済代行会社のカード手数料目安

①一般小売 3%~7%

②サービス業 3%~10%

③ネットショップ 3%~5%

④デジタルコンテンツ 3%~10%

※企業規模が大きく、取引量が多ければ手数料も下がります。3%台の安い手数料は個人事業主で難しく、ある程度の規模の企業に限定されます。大手であれば、業種によって1~2%ということもあります。

※あくまで目安です。業種、企業規模などにより手数料は変わります。

上記の目安を見ると、手数料の最安値は一見安く見えますが、実店舗の小規模事業者は、やはりスマホ決済が最も安い決済手段になるでしょう。

方法③アクワイアラー(カード会社)と直接契約する(大手企業が使う手法)

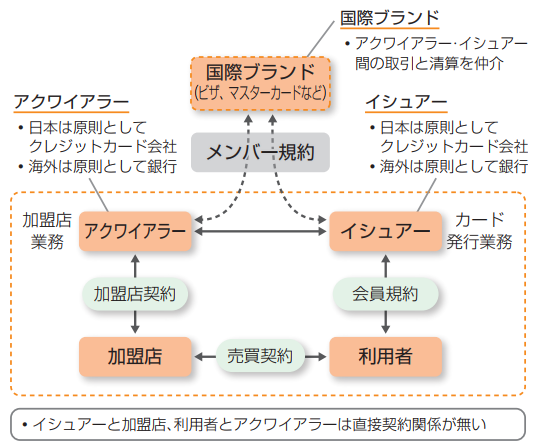

決済代行会社を介さず、国際ブランド(VISA、MasterCard、JCB等)の加盟店獲得業務を代わりに行うアクワイアラー※と直接契約する方法です。

(※アクワイアラーとは、ブランド(VISA、MasterCard等)に代わりに加盟店契約を行う企業のことで、三井住友カードなどのクレジットカード会社のことです。JCBは「ブランド」「アクワイアラー」「イシュアー」の3つを兼ねています。イシュアーとは、カード発行業務を行う企業です。日本では「アクワイアラー」と「イシュア-」の両方をクレジットカード会社が担います。)

決済代行会社を介さないため、決済件数や金額が大きい大手企業では、カード手数料が最も安い方式ではありますが、中小企業や個人事業主ではクレジットカード決済手数料が高くなることが多いです。

◆国際ブランド、アクワイアラー、イシュア、加盟店、ユーザーの関係図

上記図引用元:クレジットカードの知っておきたい基礎知識(国民生活センターHP)

アクワイアラーと直接契約するのは、売上額が大きい大手企業が多いです。手数料は公開されていませんが、ビックカメラやユニクロのような超大手の場合、カード手数料は1%~2%程度であることが予想されます。

アクワイアラー(カード会社)と直接契約してクレジットカード決済端末を入れるには下記の2つのパターンがあります。

◆直接契約時の2つの端末タイプ

1.直接契約して、クレジットカード決済端末(デカい端末)を導入

2.直接契約してPOSに組み込まれているクレジットカード決済端末を導入

決済代行会社が仲介しないで、アクワイアラー(カード会社)と直接契約する分、大手企業の場合は手数料が最も安くなります。ただし、この方式のデメリットは、事業者が全てのカードブランドと契約する手間がかかることと、入金が契約したカード会社毎に入ってきます。

企業が決済代行を選ぶ時の本質は、ただ手数料を安くすることではありません。自社の手間とコスト(手数料)のバランスを見て、最適な決済方式(会社)と契約することにあります。

例えば、大手小売業においては、取引量の多いクレジットカード決済においては、カード会社と直契約し、たまにしかない電子マネー決済などはスマホ決済会社と契約するなど、会社の負担とコストのバランスをとるのが、最も良い決済代行会社の選び方なのです。

日本のクレジットカード決済手数料が高い理由は「仲介会社が多い」こと

日本のクレジットカード決済手数料は、スマホ決済であっても3.24%(通常時)ですが、海外だとクレジットカード決済手数料はは1~2%が普通なので、日本は非常に高いのです。その理由は、カード決済において関連する会社が海外に比べて多いのが特徴です。カンタンに説明すると下記のようになります。

◆海外のクレジットカード決済に関わる会社

①VISAなどのブランド

②インフラ(回線)利用料

◆日本のクレジットカード決済の関わる会社

①VISAなどのブランド

②インフラ(回線)利用料

③三井住友カードやニコスなどのカード会社 <=日本の場合

④スクエア、GMO-PGなどの決済代行会社※ <=日本の場合

※④が入らない場合もあります。

つまり、カード決済においては、海外はほぼブランドと直で契約できるため、決済手数料が抑えられるのですが、日本は、カード会社や決済代行会社が仲介しているので、その分手数料が高くなるのです。また、インフラ利用料(JCN CAFIS等)も、NTTデータ等の会社が管理しており、この費用も昔ながらの仕組みで費用が高めです。

今後はPayPayなどのQRコード決済の普及などの影響で、このカード決済手数料は下がる傾向にありますが、各仲介会社の取り分は急激に減らすことはできないので、日本が海外並みの2%代の手数料になるのは容易ではありません。

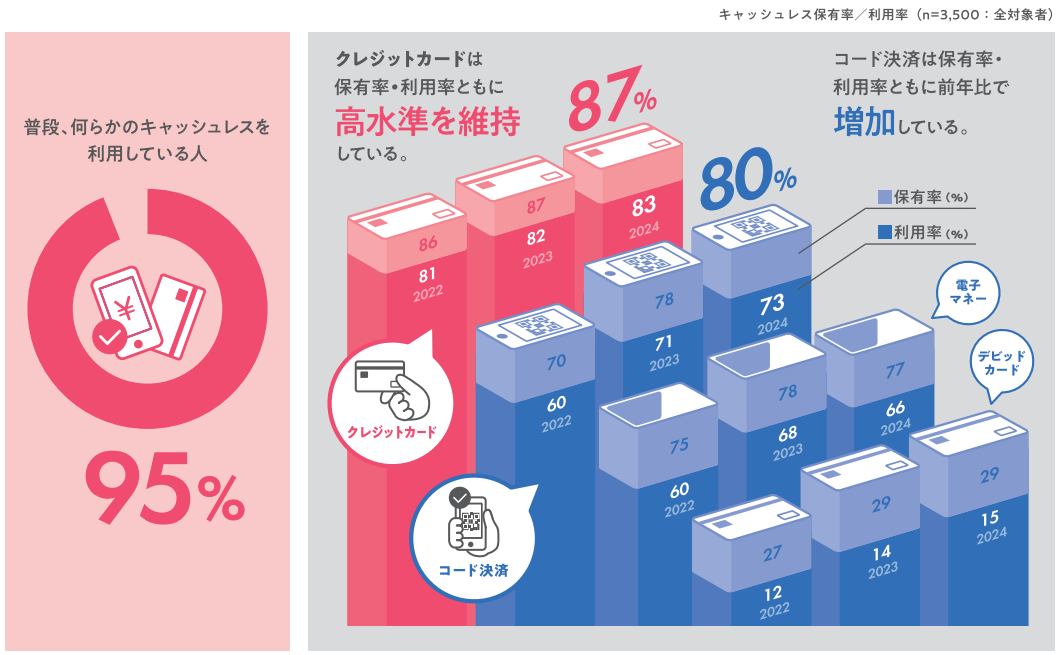

日本人のクレジットカード保有率は87%と高水準!

まずは近年のキャッシュレス保有率/利用率(JCB調査)を見てください。

◆キャッシュレス保有率/利用率推移(2022年~2024年)

クレジットカード保有率は横ばいしているものの、約87%と高い水準を保っています。カード保有率がここ進年、横ばいになっている理由は、Suica・QRコード決済などのスマホ決済やコンビニ支払など多様な決済方法の利用率が増加しているために、カード保持率が増えていないのだと筆者は考えます。

しかし、忘れてはいけない点ですがクレジットカードの年間利用総額は大きく増えているのです。下記のデータをご覧ください。

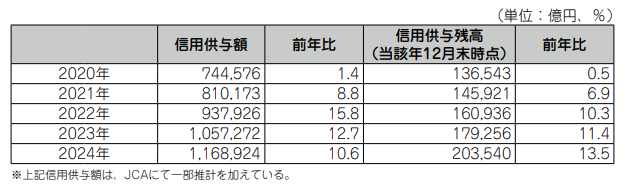

◆増え続ける!クレジットカードの年間信用給与額(日本でのクレジットカードの利用総額)

データ引用先:日本クレジット協会:クレジットカードショッピング信用供与額:信用供与残高

最新のデータでは、約116兆円もクレジットカードが日本で使用されており、前年比で+10.6%と大きな伸び率を示しています。

つまり、クレジットカードの保持率は変わっていませんが、クレジットカード利用総額は驚くほど、伸びており「積極的にカードを利用する人」がインターネット利用する世代を中心に増えているのです。

そういうと「うちは実店舗ビジネスだから、インターネット利用者はターゲットじゃない!」と思われる方もいるかと思いますが、インターネットでクレジットカード利用を頻繁に行うユーザーは、実店舗であってもカードを使うことに抵抗がありません。

それを表すデータがあります。下記をご覧ください。

◆クレジットカードで支払いした業種(2020年~2022年)

.png)

このデータを見れば、ちょうどコロナ禍の影響により、飲食店をはじめ全体的な利用率が落ち込んでしまっていますが、そんな中でもスーパーの小売りはクレジットカード利用比率がしっかり増えており、コロナ規制も落ち着いた2022年も大きく伸長しております。

日本は先進諸国の中でキャッシュレス化が最も進んでいないが、今後はキャッシュレス化が政府主導で進んで行く!

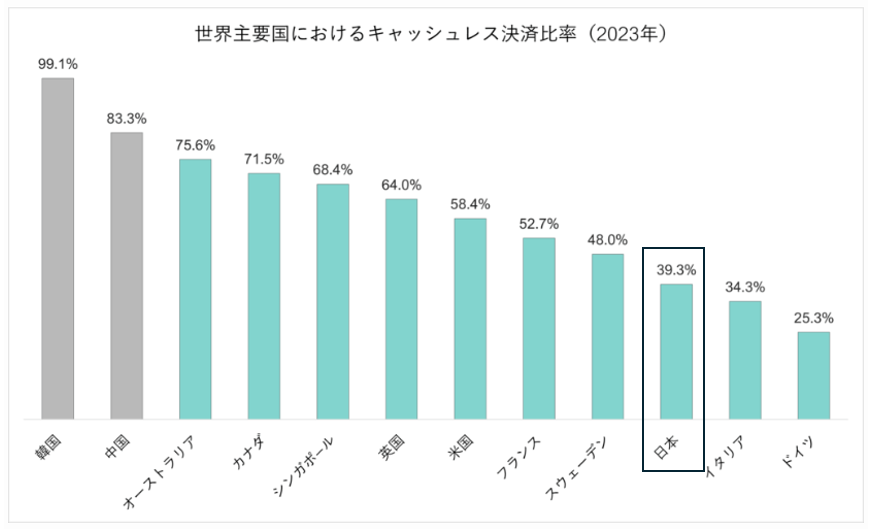

いろんなデータを見せましたが、「そもそも日本人は現金を使う人が多いんだから、クレジットカード決済は、あればいいけど、なくても良い!」と考えるかもしれませんね。それも一理あります。それを証明するデータとしては、日本人のキャッシュレス化(現金を使わないで会計すること)は先進諸国で中でも低く2023年で39.3%です。2020年の調査では約30%であったため、徐々に伸びてきていますが、それでも他国に比べると低い数字です。

世界主要国におけるキャッシュレス決済率(2022年)

データ引用先 一般社団法人キャッシュレス推進協議会:世界主要国におけるキャッシュレス決済比率

しかし、東京オリンピック・パラリンピッによる多くの訪日外国人への対応を機に、政府はキャッシュレス化の方針と実効策として、2025年までに40%がキャッシュレス化を実現し、将来的には80%を目指すという目標をたてているのです。

そして、人口減少により、どの業種も人手不足が問題になっています。そういった面からも、面倒な現金決済から、クレジットカード決済を利用することで店舗の負担を下げることにつながるのです。

個人事業者が今からクレジットカード決済を導入するなら「スマホ決済」が手数料がたった2.48%でおススメ!

今までクレジットカード決済を導入しようにも、4%~7%という高い手数料がとられるため

「カード手数料が高い!」

「利益がほとんど持ってかれる!」

という点が心配だったと思いますが、スマホ決済なら2.48%※と今までよりも、かなり手数料が安くなりますし、初期費用や端末代も無料で提供している会社がほとんどです。しかも、手持ちのスマホやタブレットとアプリでつなげるだけなので、すぐに導入できます。

※決済手数料においては条件があるので、各社のホームページをご覧ください。

またカード決済は現金と違い、人の手を触らないで済むというメリットもあり、従業員の不安を少しでも払拭できるのではないでしょうか?。今まで導入を見送っていた個人事業者も、現金を持たない時代に変わりつつありますから、スマホ決済の導入を検討しましょう。

また、スマホ決済については、下記のブログメディアでも記事を執筆しておりますので、あわせてご覧ください。

エアペイが翌日に振り込んでくれたら現時点でNo. 1だけど、1日のクレジットお客様使ったら10日の振込だから、事実10日間かかるからヤダな。

あとあと少し金利さげてほしい

28000円の売上で振込27000ぐらい。千円弱の手数料もってかられる

整備業です。車検代の諸費用って税金と保険なんですけど立替です。それ含めた金額で決済すると受け皿となる工賃の10%以上になる。仕組み考え直してくれないと迷惑。

他国でカード決済が発達してるのはニセ札やらで現金が信用されないから。

日本円は例外だし、現金入金だとスグにそれを運用できるメリットもある。カードは普通に半月くらい待たされるしね。

それに手数料で3%抜かれるのも納得できないね。

現在はほとんどが電子処理されるのだからコストかかんないでしょ。人件費どんだけかけてんだよ、ってハナシ。

決済手数料が売上金額に対してかかるというのは根本的におかしくないですか?

決済の回数に手数料がかかるならわかるけど

金額が大きいと決済仕事が大変になるのかしら

他先進国は手数料が1%から3%くらいで三日以内に入金される

日本のクレジットカード会社がおかしいだけ

いやいや3%でも痛いわ!キャンペーンで2%ちょいとて1年以内にもとに戻るなら尚更…お客さんかてカード使えるからカード決済するだけで現金のみとわかったなら今んとこすんなりお支払いしてくださいます。自分が支払い側でもそうですし。

決済金額に対してのパーセンテージで手数料取るのは当然じゃないかと。

額が上がればそれだけリスクを負うのはカード会社な訳で。

一番の問題は、現金とカードの利用者に対する現金決済者との差を作るなと言っている側である訳で。

利用者には問題がある訳ではないですし。

そして外国では普通に決済手数料請求されますし。

振込までに掛かる日数の違いも外国と日本とで違うのは、恐らくそれまでの「良いか悪いかは別として」慣習、文化の問題もあるでしょうし。

盲信者がいるかもしれませんが、残念ながら日本円の偽札もありますし。

本当に考えなければならないのは、決済者がカード等の利便性とそれを利用することへの対価のどちらが上回っているかを判断して決定できる環境を作ることなのではないかと。

現状のカードを利用することで手数料が発生するということを理解していない人間が大多数の状況で、つまりいびつな構造のままキャッシュレス化を進めようとしている政府に意見するべきことなのではないでしょうか。

個人事業主。日本は政治家も国民も世界を見ていない。不合理があっても指摘しないで黙認していることが、大人の対応で美徳とされている。手数料に限らず、外国と比べて携帯の通信費や物価が高くても文句を言わない。ちなみに現在、高速道路は日本9千キロ。中国15万、アメリカ25万、カナダ20万。日本が3千キロのとき伊6千、英8千、仏1万、独1万2千。2007年日本が7千キロのとき中国は1年で6千キロ造った。道路整備をみても先進国で最下位クラス。古文、漢文の国語重視、英数理教育の軽視で理数的視点が弱い。日本人は自分たちが貧しいことに気づいていない。血税がどんぶり勘定でズサンな監査、横流しを平気でしても悪とも思わない、平安の昔から。銀行も義がなく儲け過ぎる。手数料は本当は2%にできるはず。大手は昔から両替商のように質が悪い。善人無し。スマホ決済を導入したいが手数料が高い。2%なら直ぐ導入する。